记者 李晓丹

经济观察网 李晓丹 实习生 马政 张景雯 周时进 胡雨彤/文 针对国内需求不足、外部冲击影响加大等因素,宏观政策力度连续加码。值得注意的是,制作业和信贷数据仍在提醒,企业的融资需乞降投资意愿需要进一步提升,政策重点是填补内生动力不足。

宏观数据显示,2025年4月CPI由-0.7%上涨至-0.1%;PPI由-2.3%下跌至-2.7%;制作业PMI由50.2%下跌至49.0%;流动资产投资由4.1%下跌至4.0%;新增群众币贷款2800亿元,较上月淘汰7300亿元;M2增速由上期上涨至8%。

由《经济观察报》发起的“经济观察报月度观察”,每月发布一次。本次共有13家机构到场月度宏观数据预测。

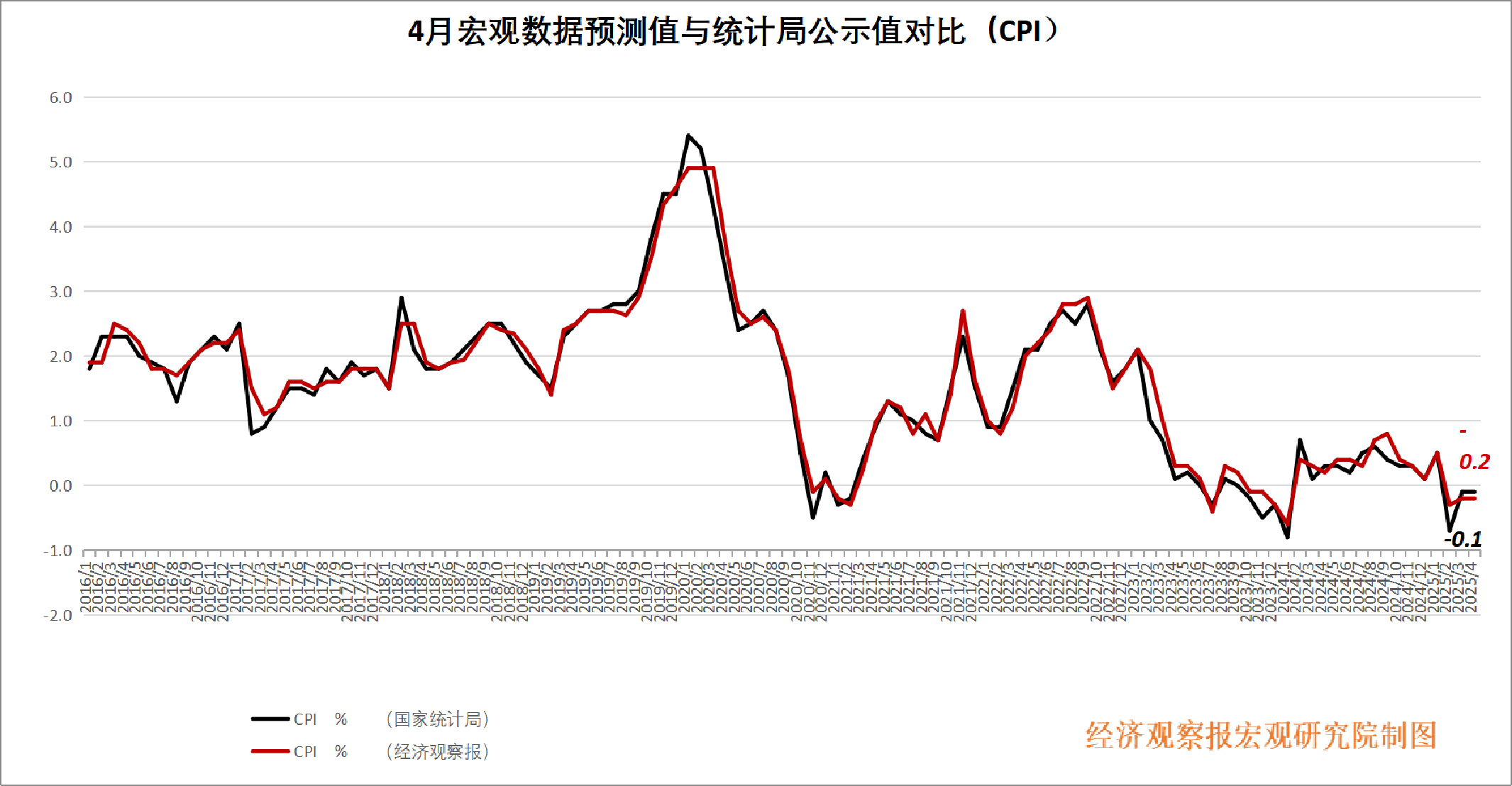

CPI:核心物价低位,政策发力扩需

CPI公布值(同比):-0.1%

前值:-0.7%

CPI预测值(同比):-0.2%

东方金诚研究发展部执行总监冯琳点评:2025年4月,CPI同比下降0.1%,基本切合市场预期。主要是受关税政策影响,国际原油价格下跌向国内能源价格传导,当月扣除波动较大的能源和食品价格,更能反映基本物价程度。4月核心CPI同比继续处于0.5%的低位,表明以后国内物价程度稳中偏弱。接下来货币和财政政策连续发力,促消耗扩投资,为对冲外部波动提供了充分的政策空间。

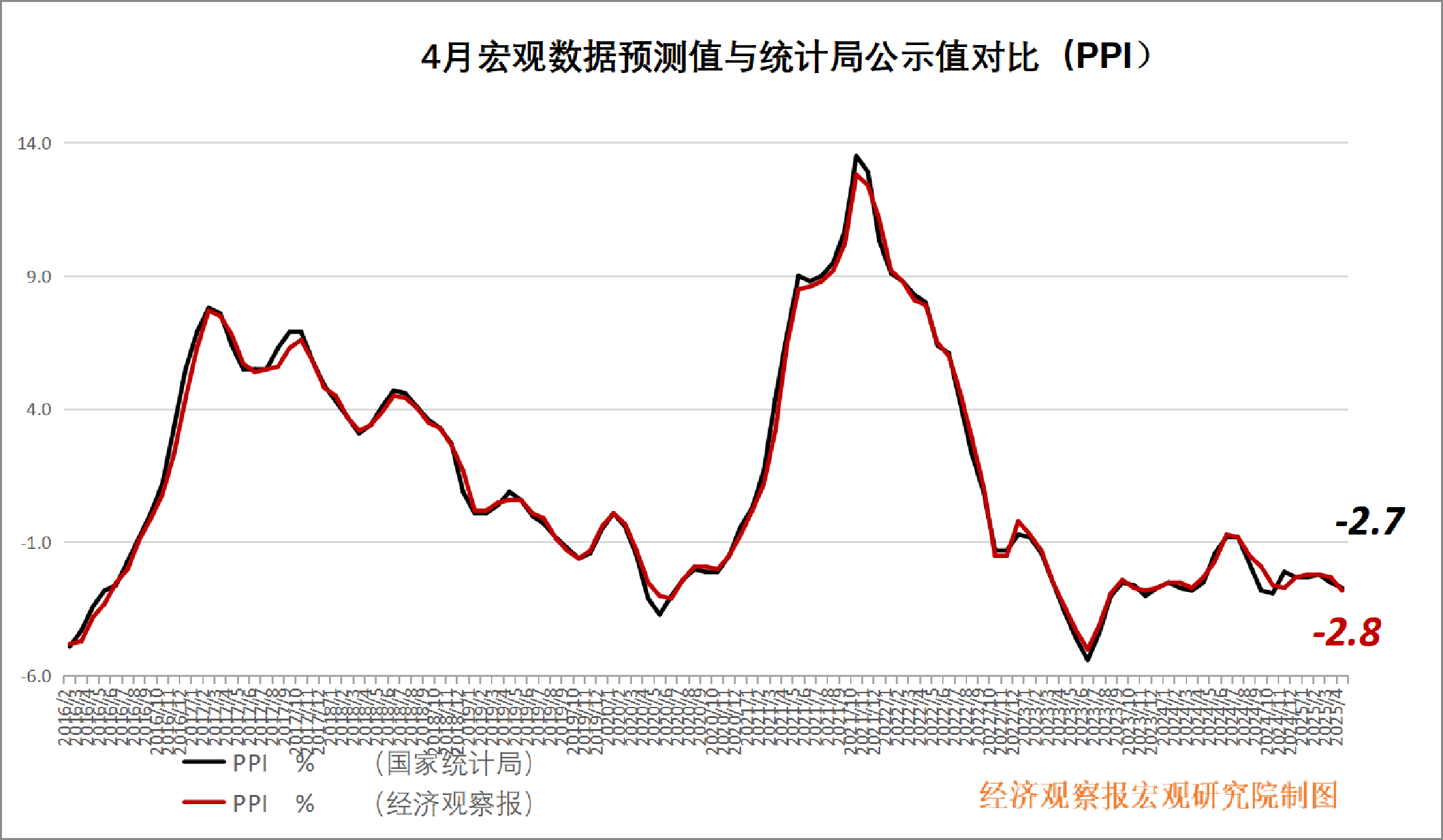

PPI: 关注政策落地情况

PPI公布值(同比):-2.7%

前值:-2.3%

PPI预测值(同比):-2.8%

国开证券首席宏观分析师杜征征点评:4月PPI同比-2.7%,一连2个月回落但降幅略好于预期,主要是受国际输入性因素、内需不足等影响。

针对国内需求不足、外部冲击影响加大等因素,4月中央政治局会议提出“加紧实施更加积极有为的宏观政策,用好用足更加积极的财政政策和适度宽松的货币政策”。5月初央行、金融监管总局、证监会联合推出一揽子金融政策,包括降准降息、加力实施布局性工具等,有助于扩内需,稳定市场预期,对冲加征关税对国内经济的不利影响。未来需关注上述一揽子政策落地情况,中美关税后续谈判希望,和财政发力等重要因素。

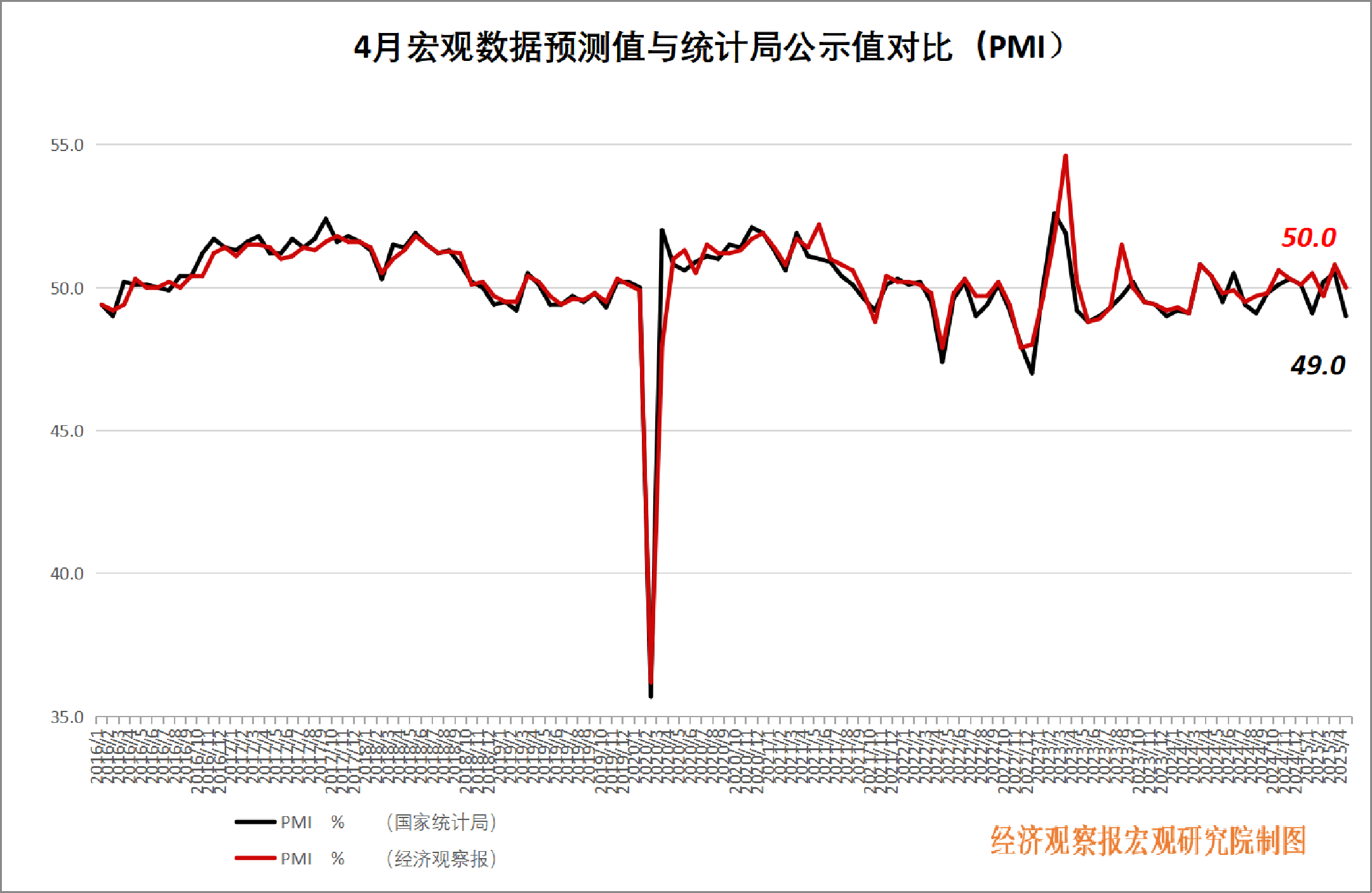

PMI:制作业供需走弱

PMI公布值(同比):49.0%

前值:50.2%

PMI预测值(同比):50.0%

第一创业证券研究所首席分析师李怀军点评:4月我国制作业PMI降至49%,较上月回落1.5个百分点。其中大、中、小型企业PMI均有不同程度下滑,企业间景气度趋于收敛。

生产与需求方面,4月生产指数为49.8%,回落2.8个百分点;新订单指数49.2%,回落2.6个百分点;新出口订单44.7%,回落4.3个百分点,使需求回落幅度大于生产。采购量大幅下降,表明制作业供需走弱,企业生产积极性受挫。

非制作业方面,4月非制作业PMI指数为50.4%,回落0.4个百分点,办事业和建筑业均有下滑;综合PMI产出指数为50.2%,较上月回落1.2个百分点 ,整体经济景气度有所下行。

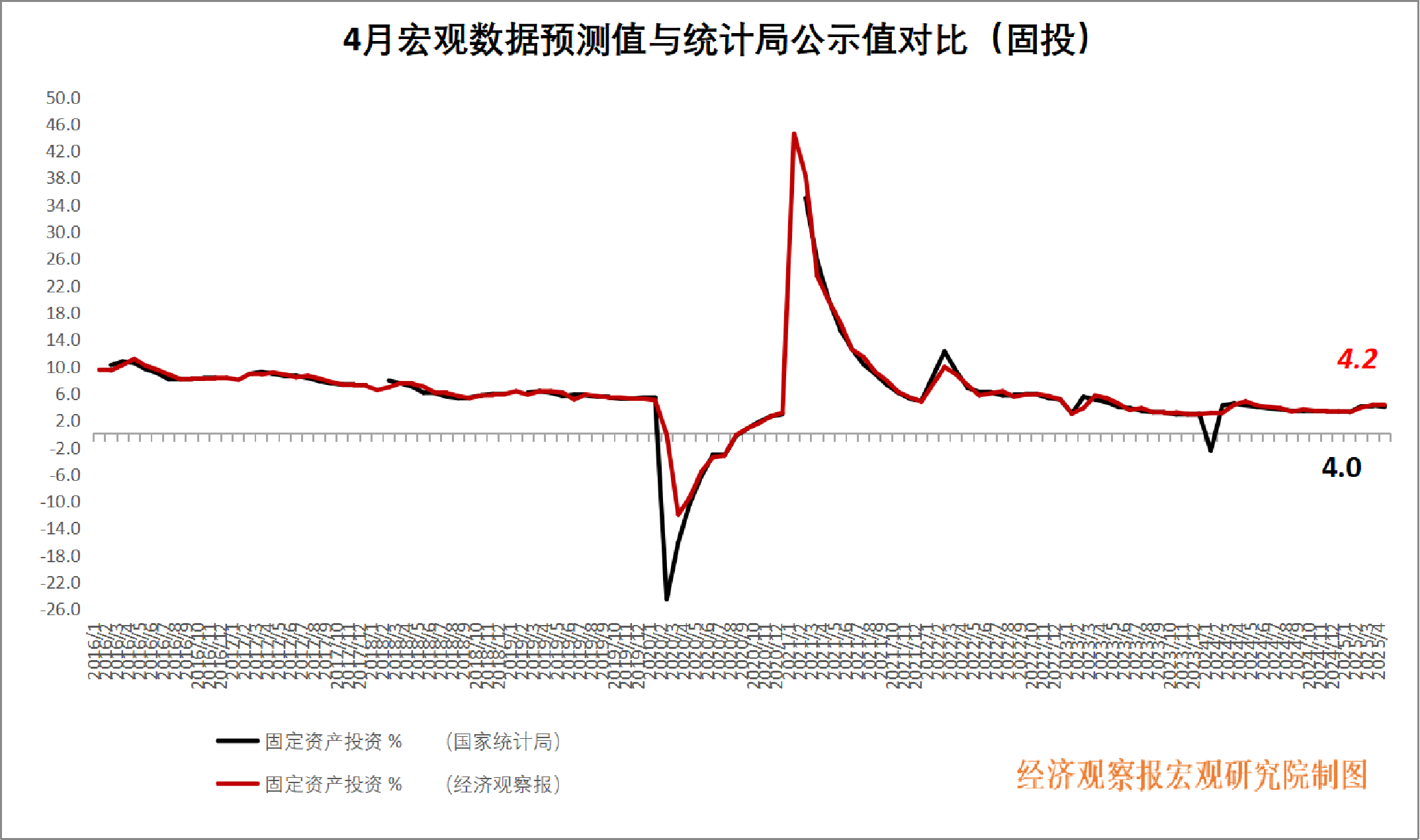

固投:财政政策靠前发力,专项债加速刊行

固投公布值(同比):4.0%

前值:4.1%

固投预测值(同比):4.2%

麦高证券宏观首席分析师刘娟秀点评:1—4月天下流动资产投资(不含农户)累计完成额 147024 亿元,同比增长 4.0%。制作业投资增势良好。1—4月,制作业对悉数投资增长的孝敬率为 54.6%,投资孝敬率较一季度进步 1.5个百分点。房地产投资降幅扩大,房企投资意愿不高。随着外部环境变化,居民预期最先调解,房市在3月“小阳春”以后,市场热度未能连续,渐渐降温。基建投资保持平稳,随着深入实施新型城镇化战略行动和“两重”建设扎实推进,基础设施投资稳定增长。随着地方政府债权压力减缓和财政政策靠前发力、专项债加速刊行,基建投资的动能有所加强。

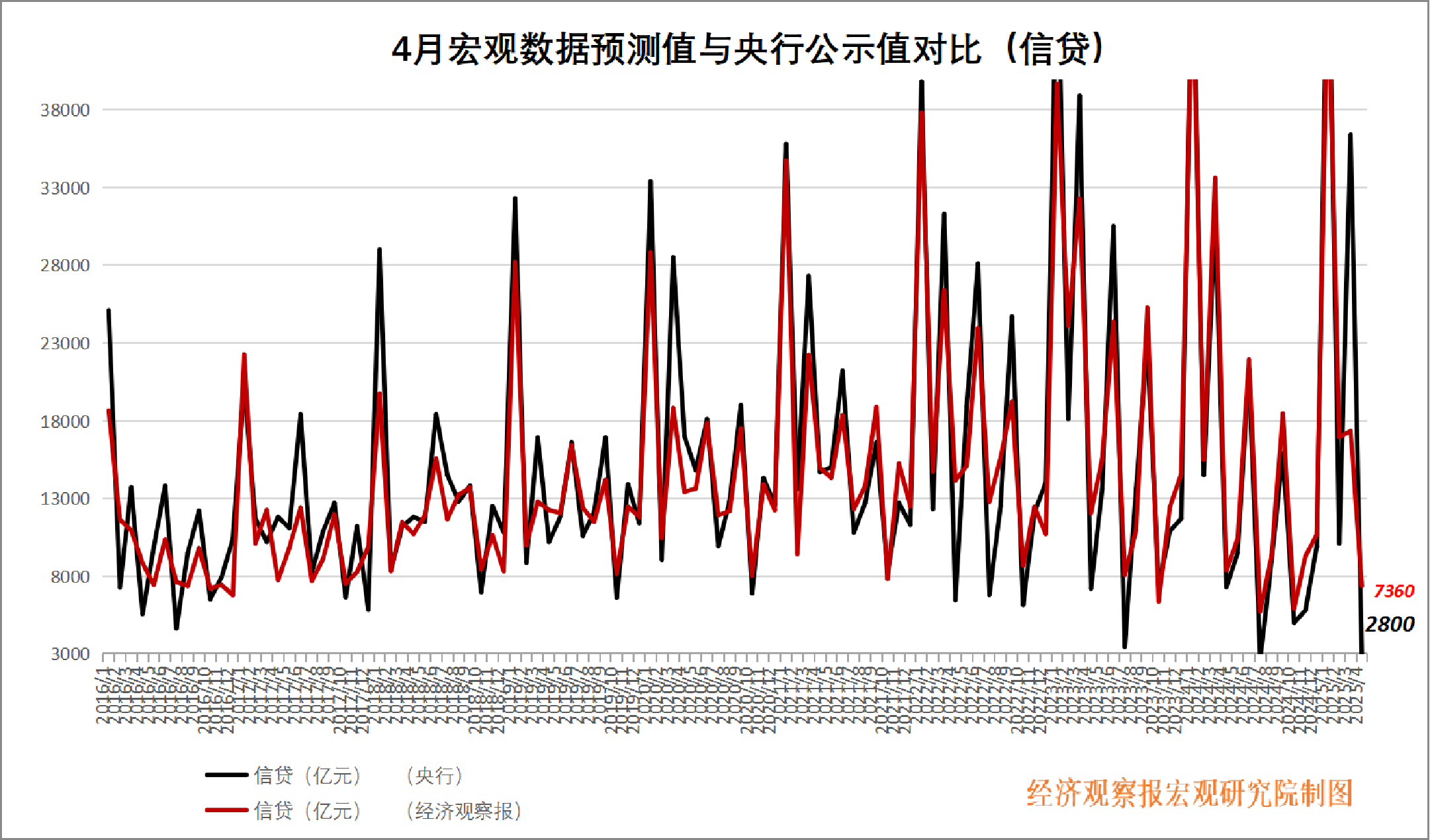

信贷:中长期贷款受地方化债影响

新增信贷公布值(同比):2800亿元

前值:10100亿元

新增信贷预测值(同比):7360亿元

浙商证券首席经济学家李超点评:4月群众币贷款新增2800亿元,同比少增4500亿元。信贷布局中,居民、企业、非银贷款均同比少增,其中企业贷款是核心拖累。

从居民端来看,4月居民贷款淘汰5216亿元。短时间贷款略显疲态,一方面,体现出居民消耗情绪仍然偏弱,另外一方面,4月消耗贷“价格战”降温,多家银行上调小我私家消耗贷利率,消耗贷投放量回落对短时间贷款形成拖累。中长期贷款方面,4月高频数据显示,30个大中城市商品房成交面积有所回落,2025年4月同比下降13.3%,预计将对居民中长期贷款形成负向拖累。中长期贷款小幅多增体现出地产销售和消耗的修复是渐进的,地产需求修复的连续性仍有待观察。

从企业端来看,4月企(事)业单位贷款添加6100亿元,其中,短时间贷款淘汰4800亿元,中长期贷款添加2500亿元,票据融资添加8341亿元。3月银行季末经太短时间贷款冲量的特性较为明显,跨季后面对大量到期,对4月短时间贷款形成压力。中长期贷款方面,企业中长期贷款偏弱仍然受地方政府债化债的影响较大。

以后政策传导到企业投资、生产有一定滞后性,有效贷款需求仍然偏弱,实体企业内生融资意愿不强,信贷同比主要受企业端信贷需求的制约,未来走势受本轮政策力度尤其是财政政策力度影响较大。

M2:企业流动性改善,投资意愿仍偏谨慎

M2公布值(同比):8.0%

前值:7.0%

M2预测值(同比):7.5%

北京大学国民经济研究中央主任苏剑点评:4月末,狭义货币(M1)余额为1091407亿元,同比增长1.5%,较3月的1.6%略降0.1个百分点,显示企业活期存款增长保持温柔,经济活跃度改善但动能不足。广义货币(M2)同比增长8.0%,较3月的7.0%上升1.0个百分点,反映货币供给在政策支持下有所扩大。M2与M1同比增速差扩大至6.5%,较3月的5.4%添加1.1个百分点,表明企业资金流动性改善无限,投资意愿仍偏谨慎。社会融资规模存量同比增速为8.7%,较M2增速高0.7个百分点,显示社融对实体经济的支持力度连续加强,但经济内生动力仍需进一步激活。